Bitte warten Sie noch einen Moment...

Bitte warten Sie noch einen Moment...

Nicht immer endet eine Unternehmenskrise in einer Insolvenz. Oft kann ein Unternehmen oder einzelne Betriebsteile noch gerettet werden. Um festzustellen, ob die Insolvenz tatsächlich die letzte Option ist, wurden drei Insolvenztatbestände festgelegt. Ist einer dieser Tatbestände erfüllt, kann ein Insolvenzverfahren beantragt werden. Wer allerdings berechtigt ist, einen Insolvenzantrag zu stellen, hängt vom jeweiligen Insolvenzgrund und der Rechtsform des Unternehmens ab.

Das erwartet Sie in diesem Artikel

Jetzt vorlesen lassen (Beta):

Herunterladen:: Insolvenztatbestände

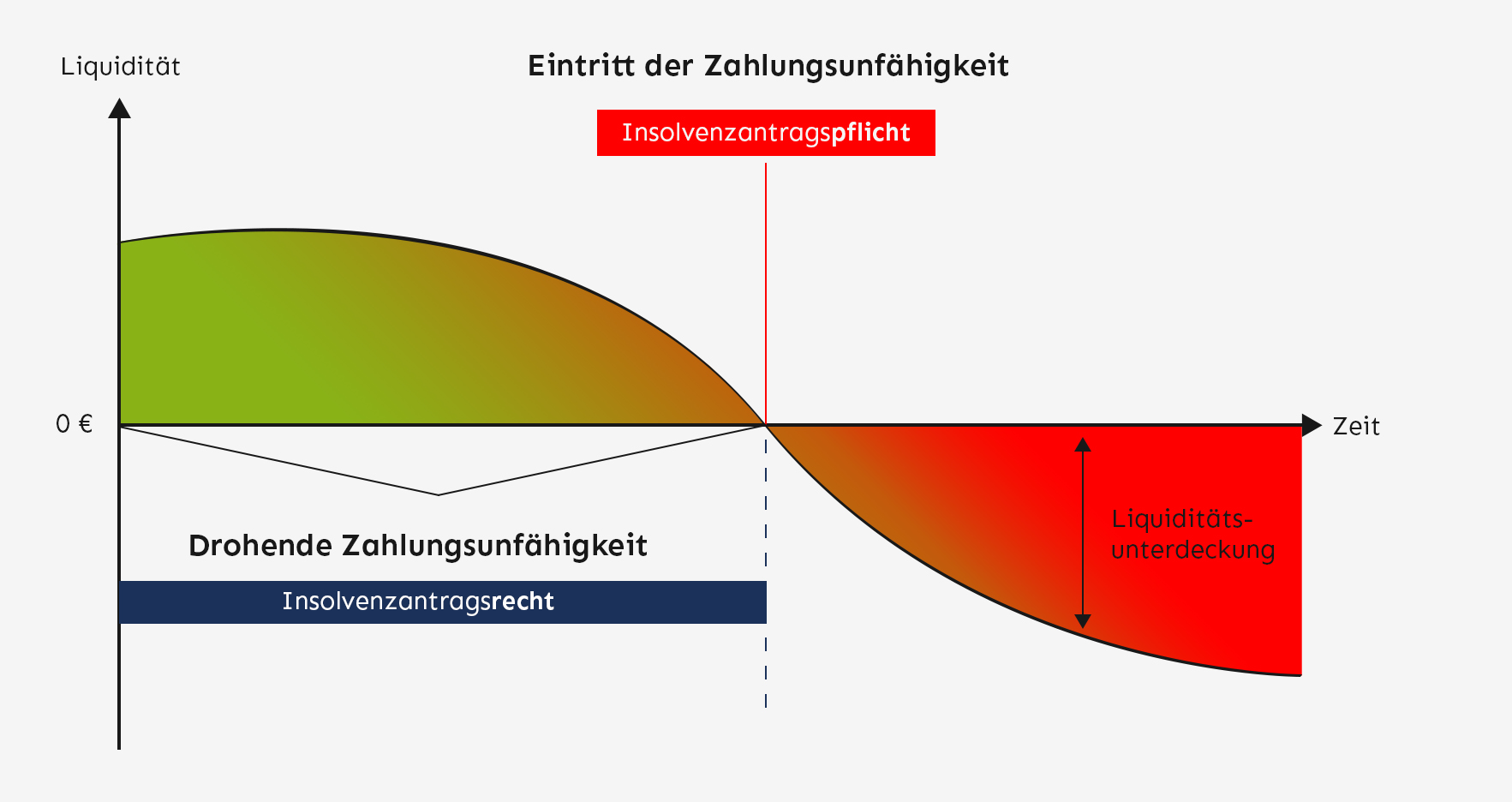

Liegt eine Zahlungsunfähigkeit gem. § 17 InsO vor, können sowohl Schuldner als auch Gläubiger die Eröffnung eines Insolvenzverfahrens beantragen. Inwiefern ein Schuldner zur Stellung des Antrags auf Insolvenz verpflichtet ist, richtet sich nach seiner Rechtsform. So gelten für natürliche Personen, Kapital- oder Personengesellschaften unterschiedliche Antragspflichten.

Die drohende Zahlungsunfähigkeit ermächtigt nur den Schuldner selbst dazu, einen Insolvenzantrag zu stellen. Der Schuldner KANN demnach eine Insolvenz beantragen, ist dazu allerdings nicht verpflichtet. Der Gläubiger hingegen hat in diesem Fall keine Insolvenzantragsrechte.

Die Überschuldung bezieht sich auf juristische Personen und Gesellschaften, deren persönlicher Gesellschafter keine natürliche Person ist. Den Antrag auf Eröffnung eines Insolvenzverfahrens können wie bei der Zahlungsunfähigkeit sowohl Schuldner als auch Gläubiger stellen. Als Eröffnungsgrund reicht die Überschuldung selbst schon aus. Es gibt aber auch Fälle, in denen Überschuldung und Zahlungsunfähigkeit gemeinsam vorliegen.

Es gehört zur Pflicht eines Unternehmens bzw. seines gesetzlichen Vertreters, den Antrag auf Eröffnung eines Insolvenzverfahrens unverzüglich, spätestens aber innerhalb von drei Wochen beim zuständigen Insolvenzgericht zu stellen, sobald eine Zahlungsunfähigkeit oder eine Überschuldung vorliegt.

Entscheidend ist in diesem Zusammenhang das objektive Vorliegen der Insolvenzgründe und nicht die Kenntnis darüber. Wird diese dreiwöchige Frist nicht eingehalten, handelt es sich um eine Insolvenzverschleppung.

Zahlungsunfähigkeit & Insolvenzantrag – Zusammenhang

Sie haben Fragen zu den drei Insolvenztatbeständen?

Eine Zahlungsunfähigkeit gem. § 17 InsO liegt dann vor, wenn der Schuldner seine fälligen Zahlungspflichten nicht mehr erfüllen kann, da keine liquiden Mittel zur Verfügung stehen. Dies gilt auch, wenn der Schuldner nicht in der Lage ist, seine Liquidität innerhalb von drei Wochen wiederherzustellen.

Eine Zahlungsunfähigkeit wird meistens schon dann vermutet, wenn der Schuldner seine Zahlungen einstellt. Dabei spielt es keine Rolle, ob er noch einzelne Zahlungen tätigt. Ausschlaggebend ist, dass er nicht mehr in der Lage ist, den Großteil seiner Zahlungsverpflichtungen zu bedienen.

Mögliche Indizien für eine Zahlungseinstellung sind unter anderem rückständige Mieten, rückständige Gehaltszahlungen, nicht bezahlte Sozialversicherungsbeiträge, Kontoüberziehungen und zurückgegebene Lastschriften.

Bei der Prüfung, ob eine Zahlungsunfähigkeit vorliegt, werden allerdings noch weitere Faktoren berücksichtigt. Beispielsweise wird geprüft, ob sich die eingehenden Mahnungen gemehrt haben, Pfändungen (erfolglos) durchgeführt wurden, die Kündigung von Verträgen angedroht wurde, etc.

Wenn der Schuldner hingegen nur spät oder erst auf Rückfrage seine Rechnungen begleicht, wird von Zahlungsunwilligkeit gesprochen. Diese stellt kein Indiz für eine Zahlungseinstellung dar.

Weiterhin kann es bei einem Schuldner zu einer Zahlungsstockung kommen. Eine solche liegt dann vor, wenn es sich um eine kurzfristige Illiquidität handelt. Das heißt, dass ein Unternehmen nur vorübergehend in finanziellen Schwierigkeiten steckt und davon auszugehen ist, dass dieser Zustand innerhalb von drei Wochen behoben werden kann.

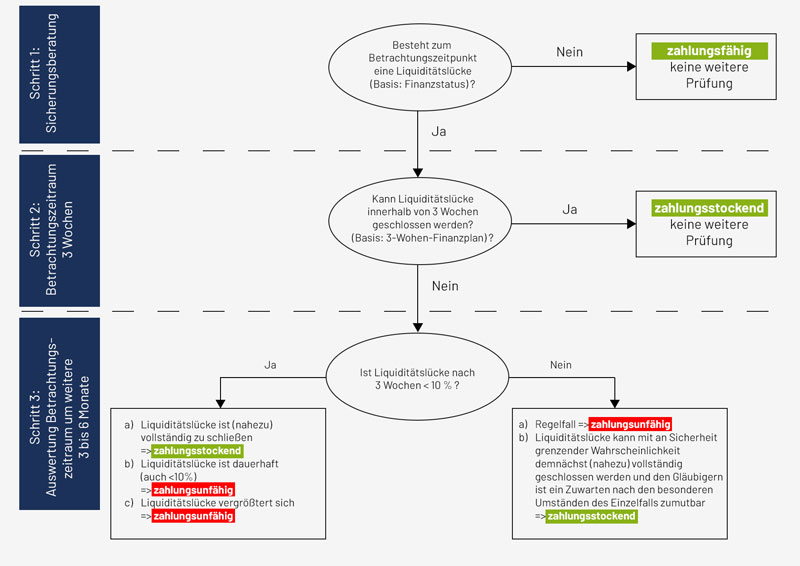

Die Prüfung der Zahlungsunfähigkeit erfolgt in drei Schritten.

Schritt #1: Es wird ermittelt, in welchem Verhältnis die Liquidität aktuell, d. h. zum Stichtag, zu den ausstehenden Zahlungsverpflichtungen stehen. Zu den liquiden Mitteln gehören Bankguthaben, Bargeld sowie Wertpapiere. Bei den Verbindlichkeiten werden zu diesem Zeitpunkt nur die Verbindlichkeiten betrachtet, die zum Stichtag bereits fällig geworden sind. Der aktuelle Finanzstatus lässt nun die Schlussfolgerung zu, ob der Schuldner eine Liquiditätslücke aufweist. Ist das Unternehmen nach wie vor zahlungsfähig, endet hier die Prüfung. Liegt eine Lücke in der Liquidität vor, geht es weiter mit dem

Schritt #2: Nun wird überprüft, ob die mangelnde Liquidität innerhalb von drei Wochen wiederhergestellt werden kann. Hierfür wird nun ein Finanzplan aufgestellt, der die voraussichtlichen Einnahmen und Ausgaben während der nächsten 21 Tage beinhaltet. Ist zu erwarten, dass das Unternehmen innerhalb dieses Zeitraums seine Liquidität wiederherstellen kann, handelt es sich lediglich um eine Zahlungsstockung und es erfolgt keine weitere Prüfung. Muss allerdings vermutet werden, dass die Zahlungsschwierigkeiten über diesen Zeitraum hinausgehen, bedarf die Prüfung eines weiteren Schrittes.

Schritt #3: Im letzten Schritt wird der Betrachtungszeitraum der im zweiten Schritt genannten Prüfung auf drei bis sechs Monate ausgeweitet. Stellt sich heraus, dass die Liquiditätslücke innerhalb des neuen Betrachtungszeitraums fast vollständig zu schließen ist, wird das Unternehmen als zahlungsstockend eingestuft. Sollte sich die Liquiditätslücke jedoch nicht schließen lassen oder sich sogar noch vergrößern, stellt die Zahlungsunfähigkeit einen Antragsgrund für eine Insolvenz dar.

Zahlungsunfähigkeit – Prüfung bzw. Feststellung

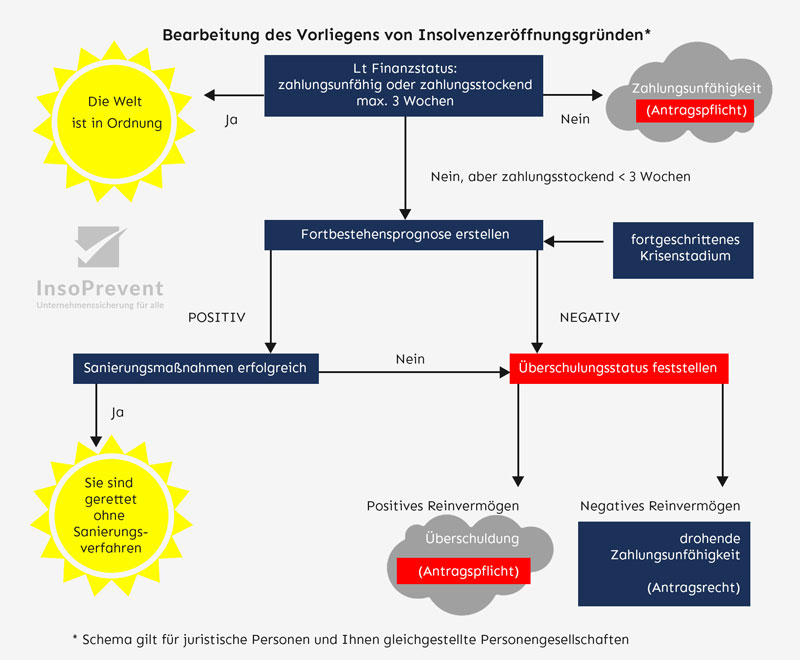

Bei einer Überschuldung handelt es sich um den Zustand, in dem der Schuldner nicht mehr über genügend Vermögen verfügt, um seine bestehenden Verbindlichkeiten zu decken. Weiterhin ist nicht davon auszugehen, dass die Fortführung des Unternehmens sowie die Insolvenzvermeidung noch möglich sind.

Das bedeutet im Umkehrschluss: Wenn die Wahrscheinlichkeit besteht, dass das Unternehmen seine finanziellen Schwierigkeiten in absehbarer Zeit überwinden und somit fortbestehen kann, liegt keine Überschuldung im Sinne der Insolvenzordnung vor. Eine Insolvenzvermeidung ist in diesem Stadium noch möglich.

Wie oben bereits erwähnt, ist für die Feststellung einer Überschuldung von großer Bedeutung, ob das Fortbestehen des Unternehmens als wahrscheinlich gilt.

Das heißt, dass zunächst eine Fortbestehensprognose abgegeben werden muss. Hierfür wird die Prognose der Zahlungsfähigkeit zugrunde gelegt, die sich auf das laufende und das folgende Geschäftsjahr bezieht. Sofern das Fortbestehen als wahrscheinlich eingeordnet wird, ist eine weitere Prüfung der Überschuldung nicht erforderlich.

Fällt die Fortbestehensprognose allerdings negativ aus, muss eine Überschuldungsbilanz erstellt werden. Diese Überschuldungsbilanz, auch Sonderbilanz genannt, wird vor dem Hintergrund der Unternehmensliquidierung erstellt. Soll heißen: Sämtliche Vermögensgegenstände werden mit dem Wert (Liquiditätswert) aufgeführt, zu dem sie kurzfristig zu liquidieren wären. Diesen Positionen werden schließlich alle Schuldposten gegenübergestellt.

Wird aufgrund der oben beschriebenen zweistufigen Prüfung eine Überschuldung festgestellt, so muss das betroffene Unternehmen unverzüglich, spätestens aber innerhalb von drei Wochen einen Antrag auf Eröffnung des Insolvenzverfahrens stellen.

Gründe zur Insolvenzeröffnung – Prüfung bzw. Feststellung